Provavelmente você deve estar ouvindo muito sobre Tape Reading, talvez já tenha feito alguns webinários, ou mesmo visto algumas operações, mas ainda não consegue tirar as mesmas conclusões quando está operando sozinho, não é mesmo?

Adianto que isso é normal porque você precisa ter uma base de entendimento.

Ao longo deste texto vou te ajudar formar uma base para que você consiga começar a tirar conclusões sozinho!

Por que os Preços se Movem?

Repare que não perguntei por que as pessoas colocam as ordens de compra ou venda. (Essa segunda pergunta é importantíssima, mas será tratada em outro artigo).

A questão aqui é qual o mecanismo que faz os preços oscilarem?

A primeira coisa que vem à cabeça de todo mundo é oferta e demanda e outra resposta comum para essa pergunta costuma ser: “ tem mais compra do que venda ou mais venda do que compra”.

Quer ver só por que as afirmações acima estão erradas?

Pegue a primeira afirmação “oferta e demanda”.

Se estivermos falando de mercado acionário, por mais que exista uma oferta limitada de ações em circulação no mercado (freefloat), os preços estão livres para flutuar para cima e também para baixo. Ou seja, não é o estoque finito ou a escassez de ações que faz os preços subirem…

Agora se estivermos falando de mercados derivativos, onde o estoque de contratos é infinito, a coisa piora ainda mais. Não sei você sabe, mas nos derivativos, não existe um órgão emissor daquele derivativo (nas ações é a empresa que emite um determinado numero de ações).

Nos derivativos, cada comprador líquido é contraparte de cada vendedor líquido e isso é conhecido como contrato em aberto. Não há limite para a quantidade de contratos em aberto, ou seja, haverá mais contratos em aberto tanto quanto os players decidam “apostar”.

Lembre-se de que cada aposta (CA) tem um comprado e um vendido. Lógico que pode haver apenas um grande comprado líquido no mercado e centenas de players menores com posições vendidas como contraparte, mas em termos de números de contratos cada comprado líquido tem uma contraparte vendida líquida.

Dessa forma, não podemos dizer que é oferta e demanda que determina mudança de preço…

Depois de explicar sobre os contratos em aberto fica mais fácil de analisar a segunda afirmação errônea de que os preços sobem porque tem mais compra do que venda. Se cada negócio realizado tem alguém que comprou e alguém que vendeu, como pode haver mais compra do que venda?

Cada compra é uma venda, pois não existe negócio unilateral.

Já parou para pensar nisso? Então qual é a melhor explicação ou o mecanismo sobre o porquê de os preços se moverem?

Existem 2 preços no Mercado – Grande Sacada

O preço que alguém esteja disposto a pagar por algo (ação, derivativo, carro, imóvel, etc) e o preço que alguém esteja disposto a vender o mesmo ativo em questão.

Claro que também existe um terceiro preço, que é justamente o preço em que foi executada a última transação (mas nesse caso, a última transação já foi realizada e, portanto é passado).

Vamos focar nesses dois preços (o preço de compra e o de venda), mas em um exemplo fora do mercado financeiro:

Imagine que você seja um operador de apartamentos. Isso mesmo, você compra e vende apartamentos e ganha ou perde o diferencial de preços. Agora imagine que você esteja negociando apenas um determinado imóvel e que apenas uma empresa de corretores realize a venda.

Você está na sala de vendas onde todos os interessados em comprar também se encontram e onde os corretores podem oferecer apartamentos.

Bom, digamos que a construtora tenha 1.000 unidades à venda. Para ela é interessante vender caro ou barato? Sei que essa pergunta não é tão bem formulada, porque, você pode dizer: depende. Ela pode querer vender de forma eficiente, nem tão caro e nem tão barato, mas quer vender rápido. Sim, é verdade.

Então vamos fazer umas breves premissas para facilitar o exemplo. Deve ser factível achar que essa construtora venda as 1.000 unidades em lotes divididos. Ou seja, 100 unidades podem ser ofertadas ao preço de 700 mil, por exemplo. As outras 100 unidades serão vendidas a 710 mil, depois mais 100 unidades a 720 mil e assim por diante. Não estou dizendo que ela vai conseguir fazer isso, mas é factível pensar dessa forma.

Bom, você está lá olhando os negócios e como viu no exemplo, o melhor preço de venda é 700 mil. Suponha também que o melhor comprador (digamos que isso fosse possível porque você estaria ouvindo as negociações) esteja disposto a pagar 680 mil pela mesma unidade.

Agora, por favor, responda:

O que precisa acontecer para sair um negócio?

De forma simples, ou o corretor aceita baixar o preço para 680 mil (preço que o comprador está disposto a pagar) e assim fecham o negócio ou o comprador (pode ser outro comprado, inclusive) aceita pagar os 700 mil que é o preço que a corretora estava ofertando e também fecham o negócio.

Logicamente, pode haver uma barganha bilateral, mas gostaria que você se preocupasse com o processo básico.

Agora pense no que faz o preço subir? (ou cair, mas não será o caso do exemplo).

Será que se alguém comprar 1 apartamento a 700 mil o preço vai subir? Bom, se os corretores mantiverem as outras 99 unidades ofertadas a 700 mil, o preço não deve subir. E se logo em seguida mais 50 unidades forem vendidas, o preço vai subir? A resposta é a mesma, pois se os corretores mantiverem os 49 apartamentos restantes à venda, o preço não deve subir.

Então, vamos lá: O preço só abre espaço para subir quando alguém, individualmente ou em grupo aceitar pagar o preço de venda (700 mil) de todas as unidades (no exemplo foram 100). Quando não houver mais unidades à venda a 700 mil, quem quiser comprar aquele mesmo apartamento deverá pagar 710 mil que é o novo preço de venda.

Se realmente a demanda estiver grande, poderá haver interessados em pagar 700 mil, mas só terá unidades à venda a 710 mil. Da mesma forma, o que faz o preço potencialmente oscilar para cima (ou para baixo) é vir alguém ou um grupo de pessoas e aceitar pagar 710 mil em todas as 100 unidades à venda. E assim, sucessivamente. O mesmo vale para o lote a 720 mil.

ESSE É O PROCESSO!

Um negócio só ocorre quando alguém aceita pagar o preço que o vendedor esteja pedindo ou quando alguém aceita vender ao preço que o comprador esteja demandando.

E consequentemente os preços só mudam quando não há mais liquidez (lotes, apartamentos, carros etc) na compra ou venda, naquele nível de preço.

Então, de forma resumida podemos dizer que não é oferta e demanda pura e simplesmente que fazem o preço subir ou cair. O que faz os preços subirem/caírem é:

O grau de disposição das pessoas aceitarem consumir toda a Liquidez naquele preço.

Esse conceito é básico e apesar de simples, não é tão intuito quanto parece.

2 Aspectos Essenciais no Tape Reading

Primeiro: alguém precisa ceder, ou seja, alguém tem que aceitar ou o preço de compra ou o preço de venda que está ofertado no mercado.

No exemplo, ou o comprador aceitava pagar os 700 mil (que era o melhor preço de venda) ou o corretor aceitava vender a 680 mil, que era o preço que o comprador estava disposto a pagar.

Esse conceito de ceder é chamado de “DAR O FECHADO” ou de “AGREDIR”.

Ou o comprador dá o fechado (agride) no vendedor ou Vendedor “da o fechado” (agride) no comprador.

E segundo: para o preço subir ou cair, além de alguém dando o fechado (aceitando os preços do spread ou agredindo), precisa acabar todos os lotes naquele nível de preço para que a possibilidade de o preço subir ou cair seja aberta.

No exemplo, alguém ou um grupo tem que aceitar pagar 700 mil ou “dar o fechado” nos 100 apartamentos do vendedor para que o lote acabe. Em seguida, precisa vir alguém (pode até ser o mesmo cara) ou um grupo e aceitar pagar 710 mil (comprador dando o fechado no vendedor) nos 100 apartamentos para que o lote acabe. E por ai vai.

Exemplo Aplicado ao Mercado

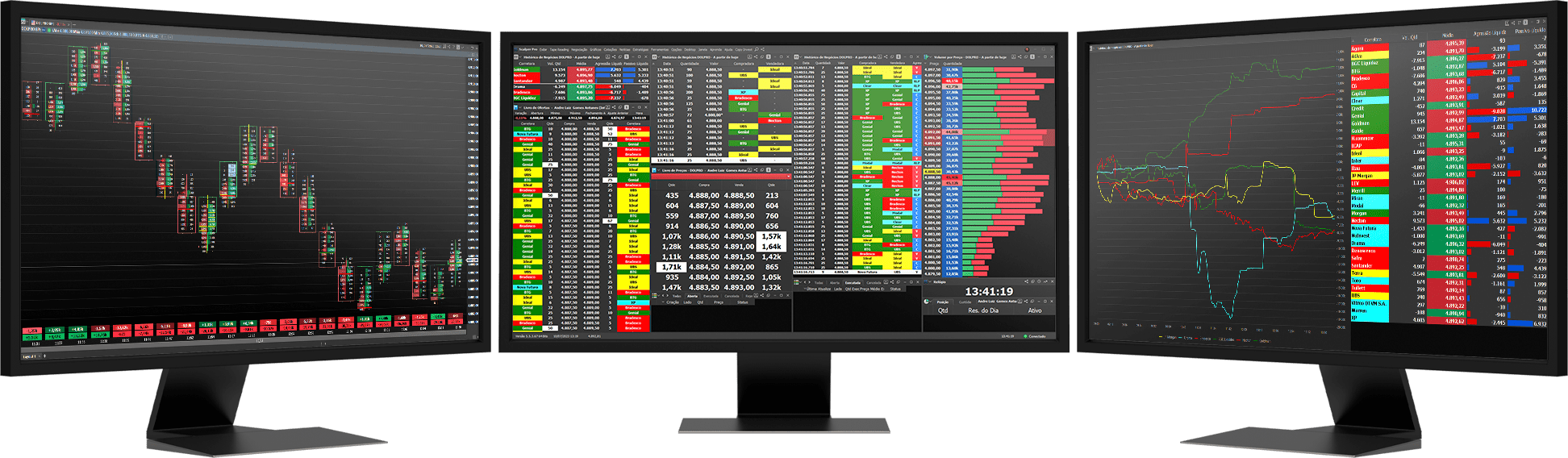

Você já deve ter visto outros artigos que precisamos de um book de ofertas (onde estão todas as ordens que ainda não foram executadas e nem canceladas) e um histórico de execuções onde estão todos os negócios realizados.

Lembra do comprador de apartamento que pagava 680 mil? Bom, a ordem deste cara estaria justamente em primeiro da fila do lado da compra (pois paga o melhor preço). No caso anterior seria apenas uma unidade de apartamento e aqui no exemplo são vários lotes.

E está lembrado do corretor que vendia 100 unidades a 700 mil? Essa ordem também seria a primeira da fila de venda. (mas aqui tem uma observação: O corretor poderia colocar 100 ordens diferentes de 1 unidade cada vendendo a 700 mil, ou poderia colocar em uma única ordem os 100 apartamentos vendendo a 700 mil – Isso faz diferença, mas deixa pra depois!!!)

A primeira imagem é do Book de Ofertas agrupado onde há 30 lotes na compra a 4.003,50 e 15 lotes na venda a 4.004,50. Quem paga o melhor preço fica mais bem posicionado na fila.

Abaixo segue imagem do Book de Ofertas completo. Repare que a somatória dos lotes em cada nivel de preço coincide com o total no mesmo nível de preço no Book agrupado.

No mesmo nível de preço, o critério de ordenação na fila é o tempo, ou seja, no exemplo abaixo algum trader colocou uma ordem para vender 5 lotes a 4.004,50 (pela corretora CREDIT) antes de um trader que opera pelo BTG e de um trader que opera pela UBS terem colocado uma ordem para vender 5 lotes ao mesmo preço de 4.004,50.

Agora vamos começar a usar a nomenclatura de mercado e introduzir pequenos conceitos. Todas as linhas que estão mostradas no book de ofertas completo são ordens. Ordens são enviadas por traders/brokers, os quais utilizam filosofias (estilos ou conceitos operacionais) para decidir em que momento colocar as ordens. (a maioria acredita que só existe Análise técnica ou Análise fundamentalista como filosofia, mas na verdade são uns 14 estilos). Isso a gente discute para frente porque aqui não importa saber o porquê de os traders/brokers estarem colocando ordens. Estamos preocupados em entender o mecanismo que faz o preço andar.

Existem vários tipos de ordem, mas nesse momento iremos tratar de duas.

Ordem Limitada e Ordem a Mercado

Ordem limitada, que são justamente todas essas ordens que você vê no book de ofertas completo e as ordens a mercado. O conceito de ordem a mercado é justamente o mesmo conceito de ceder, “dar o fechado” ou “agredir” que exemplificamos um pouco acima.

Se alguém quer comprar algo, agora, emite uma “ordem a mercado” (de novo, são vários tipos de ordens e isso ficaria confuso explicar agora).

Então, no exemplo do apartamento, o comprador tinha uma ordem limitada para comprar 1 apartamento a 680 mil e o vendedor tinha uma ordem limitada para vender 100 aptos a 700 mil. No exemplo anterior, se o comprador ceder e aceitar pagar 700 mil ele esta enviando uma “ordem a mercado” (dando o fechado).

Nesse exemplo do book de ofertas abaixo, para sair um negócio ,alguém tem que enviar uma ordem “a mercado” (ou aceitar pagar o preço que o vendedor esta ofertando ou aceitar vender ao preço que o comprador esta demandando).

Se alguém quiser vender agora, deverá aceitar vender a 4.003,50 , que é o preço que os melhores compradores estão dispostos a pagar. Já se alguém quiser comprar agora, tem que aceitar pagar 4.004,50 que é o preço que os melhores vendedores estão dispostos a ofertas.

(pensando alto….) Ué, é melhor então mandar ordem limitada ou a mercado?

Bom, aqui a gente não está falando de como operar o mercado, mas sim como ler o que está acontecendo.

Basicamente é assim: quando alguém manda uma ordem limitada, esta ordem fica esperando execução no book de ofertas. É uma postura mais passiva. Quem enviou a ordem só será executado se alguém der o fechado nele (ou enviar uma ordem a mercado/agredir). Vale também, lembrar que quem envia uma ordem limitada, pode a qualquer momento cancelar esta ordem.

Agora do ponto de vista de quem emite uma ordem a mercado, não existe opção de cancelar. Fechado é fechado e está executado. Não tem como voltar atrás!

Logo abaixo temos um histórico de negócios onde todos os negócios daquele dia e daquele ativo ficam registrados.

Ufa… texto já ficou mais extenso do que imaginei. Mas acredito que ainda restem algumas dúvidas e talvez seja melhor continuar um pouco…

É provável que esteja se perguntando. “André o que é mais importante na leitura, ordem limitada ou ordem a mercado?” Vou te responder uma coisa. Nem toda ordem limitada será preenchida, porque o preço pode não chegar ao nível dela ou porque mesmo que chegue, talvez não seja preenchida por não haver ordens a mercado suficientes. Nem toda ordem limitada é verdadeira. Há muito blefe, ou seja, ordens que são colocadas de forma a induzir o mercado acreditar que tem mais demanda ou mais oferta num patamar de preço.

Agora, toda ordem a mercado gera um negócio. Não tem como voltar atrás. No histórico de negócios ficam registradas as ordens que eram limitadas no book de ofertas, “casadas” com a ordem que foi enviada a mercado.

(você pensando alto…André, já que as ordens a mercado são as geradoras de negócio eu posso olhar apenas o histórico de negócios e não me importar com o Book de Ofertas?

Eu te afirmo que não.

Book de Ofertas e histórico de negócios se complementam para que você consiga aplicar Tape Reading

No Book tem as ordens limitas, ou seja, a intenção dos players e o histórico registra tudo que está sendo feito. A união da intenção com a efetivação é que é a arte.

E para finalizar eu gostaria de repetir que o que faz o mercado andar é o envio de ordens a mercado que consomem toda a liquidez da fila de compra ou de venda (ordens limitadas no book de ofertas).

Essa é a base para tudo em tape Reading ou de Leitura de Fluxo de Ordens. Claro que ainda tem muita coisa para aprender, tem muito ponto cego (algo que você não sabe que não sabe) e muita coisa para aprofundar. Apesar de simples, não é intuitivo.

Então é isso aí… espero que tenha gostado do artigo!

Grande Abraço e Atitude Vencedora,

André Antunes