Desde fevereiro a bolsa subiu perto de 35% e algumas opções chegaram a subir mais de 1.000% gerando ótimas oportunidades de ganhos, mas a pergunta que paira sobre a maior parte das pessoas é:

O que olhar para identificar esses movimentos ?

Hoje, depois de passado o movimento, é fácil “olhar para trás” e afirmar que a alta do mercado e queda do dólar se devam ao noticiário político, mais especificamente com o mercado reprecificando os ativos apostando num eventual impeachment da Presidente.

Obviamente que nesses meses de fevereiro e março foram publicadas várias delações, inquéritos e etc, que não podem ser avaliados em isolado e sim em quanto contribuíram para corroborar a tese do aumento da probabilidade da troca de governo.

Agora eu tenho uma pergunta para você:

O que vai acontecer com as Ações e com Dólar daqui para frente?

Eu imagino que assim como eu, você também não saiba o que vai acontecer. Nós podemos estimar, “achar” ou até “chutar”, mas dificilmente iremos acertar uma previsão como essa porque a história não está escrita.

A qualquer momento pode sair uma medida, uma liminar ou qualquer outra intervenção (sem o trocadilho da palavra) que altere o rumo dos acontecimentos e consequentemente a capacidade preditiva das nossas análises. Isso tanto a favor do impeachment quanto contra.

Todos os participantes sofrem dessa “miopia preditiva”?

O mercado é composto por diversos players, com tamanhos diferentes, com estratégias diferentes e com objetivos distintos nos mercados.

Numa ação, por exemplo, podemos ter desde uma pessoa física fazendo day trade (compra e venda no mesmo dia) no lote do fracionário até um grande fundo de pensão aumentando (ou reduzindo) a exposição dessa ação em sua carteira.

Logicamente, o processo decisório de uma pessoa física operando fracionário de uma ação é diferente do processo decisório usado por uma Fundação, ou mesmo por uma Asset (fundo de investimentos), Tesouraria ou Fundo Estrangeiro.

Enquanto as pessoas físicas, em sua maioria, são atraídas para o mercado para operar usando gráficos, indicadores ou conceitos bem básicos de análise fundamentalista, essas grandes instituições tomam suas decisões num processo puramente macro-fundamentado.

Se você tiver interesse em saber como detectar a atuação dessas instituições no mercado, eu te convido a ler esse artigo até final.

Nas ações, por exemplo, a teoria de precificação é pautada em qual será o fluxo de caixa futuro dessa empresa.

Não importa o passado, e sim quanto essa empresa vai gerar de caixa no futuro. Qualquer indício de que uma empresa terá crescimento de fluxo de caixa futuro tem potencial de fazer uma ação subir. E vice-versa quando há indícios de redução do fluxo de caixa futuro.

Já no caso do Dólar, hoje, o preço dele reflete, dentre outros, a expectativa de quanto vai entrar e quanto vai sair de dólares no futuro (e nunca no passado). Qualquer indício de uma captação externa de recursos (a ocorrer no futuro) ou entrada anormal de recursos no país para investimento (também em data futura) tem potencial de fazer a cotação atual do dólar ceder.

Por isso que as notícias passadas não impactam o mercado…

Os agentes só reagem em função do que estimam que vai ocorrer de hoje em diante.

Em resumo, significa dizer que esses participantes, ou por possuírem uma vasta área de research (área de análise), ou por serem compostas de pessoas com grandes contatos, têm uma capacidade de estimar com mais assertividade as variáveis que vão impactar o futuro, o fluxo de caixa de uma empresa, ou a entrada/saída de dólares no país, etc.

Infelizmente, não há como concorrer com esses players em termos de informação e a isso damos o nome de Assimetria de Informação. Isso quer dizer que não temos acesso ao que esses players olham para operar.

Assimetria de Informação – Desvantagem ou Oportunidade?

Vários dias em que o mercado sobe ou cai, aparentemente sem motivo, é porque algum agente está atuando na compra ou na venda. Isso mesmo que você leu: muitas vezes a causa da alta ou baixa no dia é a atuação de um único player.

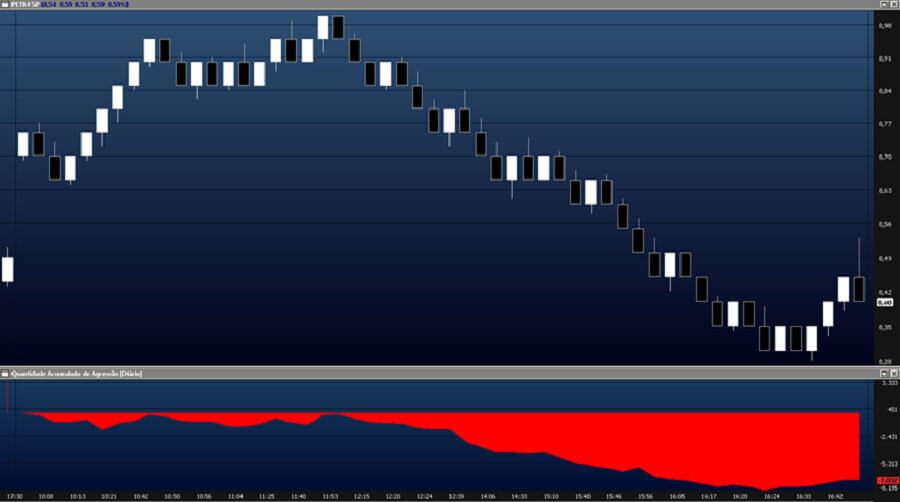

Repare no gráfico abaixo como a posição líquida de players que operaram através da corretora Morgan e Merril (linhas verde e azul respectivamente) possuem uma correlação estreita com o preço (linha branca).

Agora, pense comigo: como esse player (ou esses players), que operou através da corretora Morgan, vendeu cerca de 2.500.000 ações de PETR4?

Será que ele colocou essa quantidade (2 milhões e meio de ações) numa oferta de venda a um determinado preço e esperou ser executado?

Isso é improvável de acontecer, porque o mercado perceberia a real intenção (vender um lote grande) e sairia vendendo na frente (front running)fazendo este player ser obrigado a vender a preços mais baratos.

Os Institucionais fracionam os lotes para reduzir o impacto no mercado

O mais intuitivo é imaginar que este player vai fracionar o lote a ponto de tornar sua influência no mercado o menos visível e impactante possível. Imagine que ele vá vender de 20.000 em 20.000 mil ações por vez.

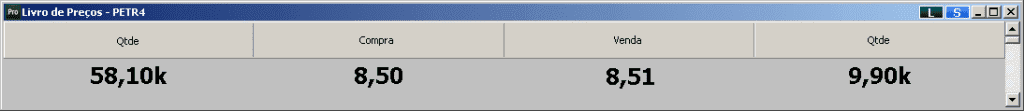

No momento em que escrevia esse artigo existia oferta de compra em PETR4 a 8,50 e oferta de venda a 8,51 e se fosse o player operando pelo Morgan, como você faria para vender as primeiras 20.000 mil ações de PETR4?

Veja algumas opções:

Primeira: Colocar uma oferta de venda de 20.000 ações a 8.51, entrar atrás da fila de quem já estava ofertando e esperar ser executado (Obs: não vou considerar a hipótese de ofertar mais caro que 8.51 porque além das 20.000 este player teria mais 2.480.000 para vender o que o deixa numa situação de não poder escolher o melhor preço).

Segunda: Aceitar vender as 20.000 ações a 8.50 e “dar o fechado no negócio”. A isso damos o nome de Agredir. Nesse caso é uma agressão de venda, porque foi o vendedor quem tomou a iniciativa e aceitou vender o preço que o comprador pedia.

É de se imaginar que este player tente ofertar a 8.51, mas o que acontece se ele não for executado?

Ele tem que aceitar vender a 8.50 (ou agredir o mercado)

Institucionais costumam “agredir” para fazer suas posições no mercado porque demandam execução imediata e especialmente porque costumam ter mais lotes para executar.

Quando ele for vender as próximas 20.000 ações de PETR4, a próxima oferta de compra provavelmente estará em 8.49 e o player fará a escolha: Oferto uma venda a 8.50 ou aceito vender no preço do comprador (agrido) a 8.49 para garantir execução?

A urgência em executar a ordem e o tamanho total do lote vão determinar a agressividade da estratégia de execução desses players institucionais. Quanto maior a urgência em vender e quanto maior o lote, maior tende a ser a propensão deste player em agredir o mercado!

O exemplo abaixo foi tirado no mesmo dia do exposto anteriormente e a linha vermelha é o que chamamos de “Acumulado da Agressão”. Ele mostra a direção primária das agressões do dia (neste caso ele apontava para venda desde a abertura) e também a intensidade.

CONCLUSÃO

Ao invés de tentar exercitar a previsão, as pessoas físicas deveriam acompanhar a agressão do mercado para ter indícios da atuação dos players que têm acesso diferenciado à Informação Futura.

A agressão é como se fosse um termômetro da atuação de grandes players, porque quanto maior for o montante agredido, maior é o sinal de que há urgência em executar e se há urgência em executar há indícios de assimetria de informação.

Então é isso aí… espero que tenha gostado do artigo!

Grande Abraço e Atitude Vencedora,

André Antunes